Partager l'article

Il semblerait que nous soyons entrés cette semaine dans la plus longue période de marché haussier de l’histoire de la bourse (depuis 2009).

Hip hip hip…

Ou peut-être pas, les experts ne sont pas d’accord, cela dépend ce que l’on entend par « marché haussier ».

Peu importe.

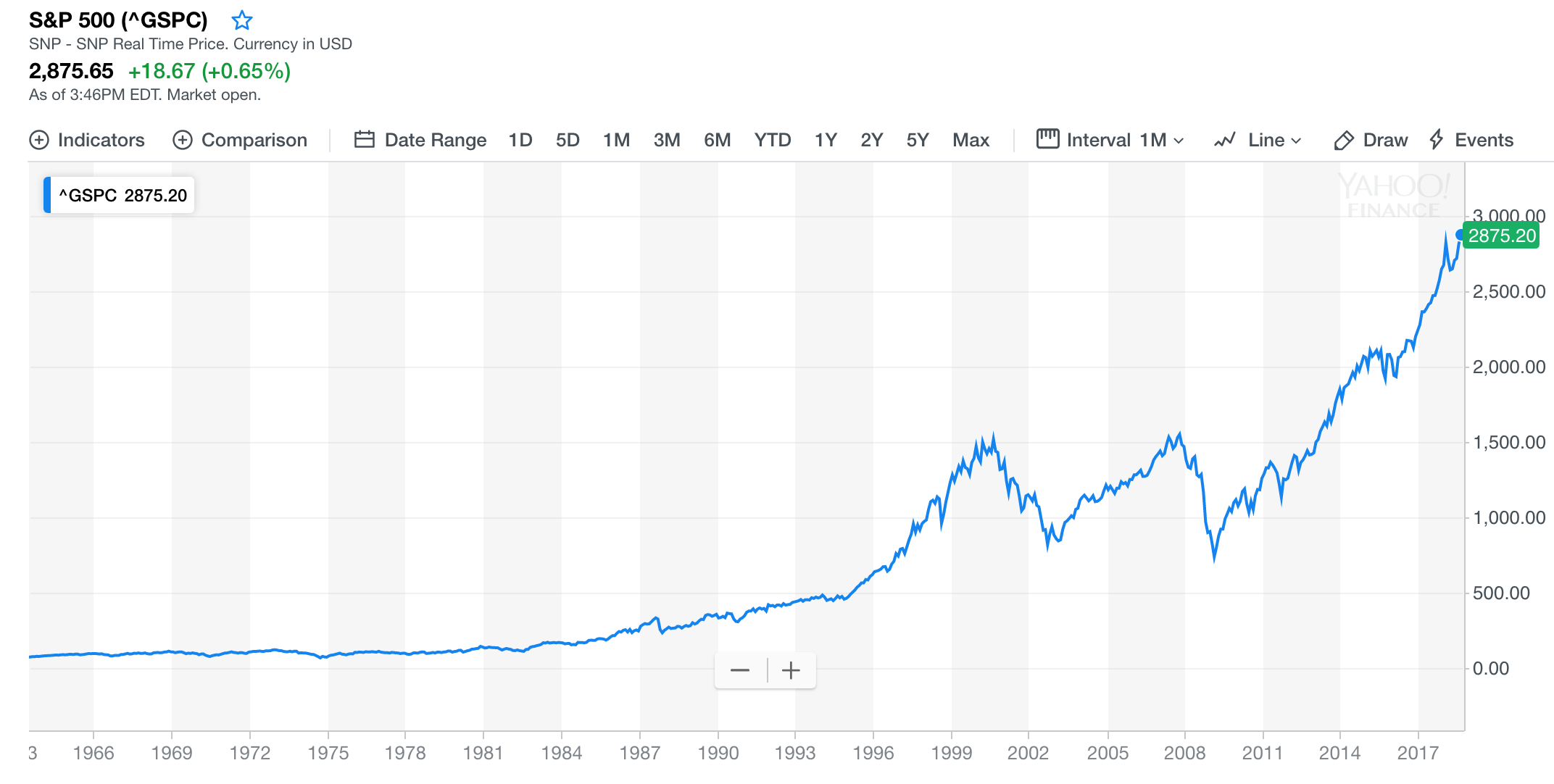

Regardez la valorisation boursière des 500 plus grandes entreprises américaines depuis les années 1960 (S&P500) :

Nous avons changé d’époque.

Oh, pas en 2008, avant cela.

Le changement véritable s’observe dès le milieu des années 1990. L’indice explose tellement que tout ce qui se passe avant ressemble à un encéphalogramme plat : à peine un hiatus pour le lundi noir de 1987. Les crises des années 1970 n’apparaissent même pas.

C’est vous dire la violence de l’éclatement de la bulle Internet en l’an 2000 et de la crise de 2008. À partir de là, cela monte, cela monte… jusqu’au ciel peut-être, ce sont les arbres qui sont jaloux.

Normalement les marchés boursiers reflètent la santé d’une économie : les investisseurs sont des gens rationnels, ils ne vont pas investir leur argent dans une société mal en point ou en perte de vitesse. Et si les entreprises vont bien, c’est qu’elles vendent, que le commerce se porte bien et donc l’économie toute entière.

Alors le gros boom des années 1990, c’est Internet ?

Non, la bulle Internet est une conséquence, pas la cause.

Ce qui change c’est la dette

L’Amérique des années 1980 a connu cinq lois successives pour déréglementer le secteur financier. [1]

Le krach de 1987 est la conséquence directe de cette déréglementation. Cela aurait dû mettre le holà. Il n’en fut rien.

Il faut vous dire que l’Amérique de Reagan balise.

Nous sommes encore en pleine guerre froide. Gorbatchev n’est arrivé au pouvoir qu’en 1985. La guerre contre le communisme est loin d’être gagnée.

Et déjà en 1980, il n’y a plus de croissance potentielle en Occident.

Le PIB dépend essentiellement de 2 facteurs :

- Plus de consommateurs : le PIB est formé aux 2/3 par la consommation des ménages. Tant que la population active augmente votre PIB a de grandes chances d’augmenter et inversement (notez qu’il faut ici considérer la population active et non la population totale. Un retraité de 80 ans ne dépense plus que le tiers de ce qu’il dépensait à 50, il consomme pour du beurre).

- Plus d’énergie : Selon l’économiste Gaël Giraud, lorsque la consommation d’énergie augmente de 10%, la croissance augmente elle de 6 à 7%, soit une dépendance du PIB de 60 à 70%. C’est une corrélation observée à long terme dans presque toutes les économies observées et représente bien plus que le poids habituellement accordé à l’énergie dans la formation du PIB. [2]

(Bien sûr, consommation des ménages et consommation énergétique sont intimement liés.)

Le problème en 1980, c’est que les derniers wagons de baby boomers sont arrivés sur le marché du travail et l’énergie coûte bien trop cher depuis les 2 chocs pétroliers et il faut bien l’admette : c’est parti pour durer.

Il n’y a donc plus de croissance en perspective. Zéro. Nada.

C’est embêtant pour le pays des grosses voitures et des grands frigos, en pleine guerre géopolitique et culturelle avec l’URSS — qui cache bien son état réel de délabrement.

Il s’agit de ne pas faiblir au coeur de la bataille. Il faut de la croissance à tout prix : il en va de l’avenir du monde libre.

Alors comment fait-on pour trouver une croissance qui n’existe pas ?

Il n’y a pas deux solutions : il faut l’emprunter à l’avenir. S’endetter. Manger son pain blanc.

Et c’est exactement ce que l’on a fait avec la déréglementation financière : on a permis aux banques de créer de la dette afin de consommer aujourd’hui ce que nous aurions dû reporter à demain.

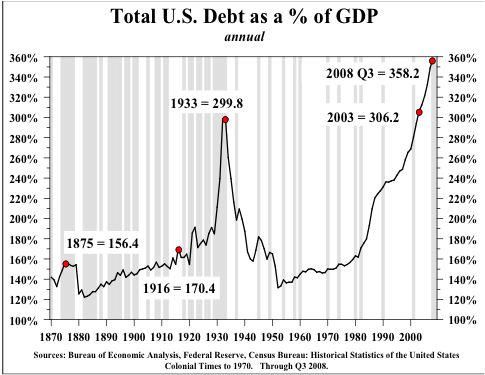

Regardez la dette américaine (publique et privée) ci-dessous, la cassure est très nette à partir de 1980 et cette cassure ne s’explique que par l’état guerre dans lequel se trouvent les États-Unis, guerre froide, certes, mais guerre tout de même :

Seul le niveau des années 1930 tient la comparaison, ce sont des niveaux de guerre ou de crise majeure, à la différence que nous ne sommes pas en crise aujourd’hui… Nous n’avons aucune marge pour encaisser la prochaine crise.

Le fol enclenchement des années 1990

Les mouvements de déréglementation amorcés en 1980 étaient profonds. Quand l’URSS est tombée en 1991, il était trop tard pour faire marche arrière.

Et quand bien même, l’euphorie de la victoire finale, le mythe fleurissant de la fin de l’histoire et les promesses des nouvelles technologies permettaient les espoirs les plus fous.

Les années 1990 ont été celles de tous les excès. Bill Clinton abattit les dernières réglementations financières, au pire moment. [3]

Déjà il y avait bien trop de dettes.

La crise asiatique de 1997 aurait dû faire sauter le système bancaire américain.

C’est d’ailleurs à ce moment-là qu’apparurent les « Too Big To Fail » avec le premier sauvetage d’une institution financière par la Fed, le hedge fund LTCM.

Alors Pour éviter le désastre, on s’endetta encore plus pour se refaire sur le boom Internet…

La bulle se gonfla, éclata, alors on se reporta sur le marché immobilier américain, grâce à Alan Greenspan, généreux patron de la Fed qui mit les taux à 1%, du jamais vu, déjà à l’époque.

Mais Greenspan croyait encore que « les marchés » étaient rationnels et savaient se réguler d’eux-même.

Alors il remonta les taux, Bernanke aussi et 2008 arriva, la bulle éclata, alors l’on se reporta sur les dettes souveraines, le marché obligataire… Mais cela ne suffisait plus.

Alors les banques centrales sont intervenues. Mettre les taux à zéro ne suffisait plus, alors elles n’ont pas hésité à se substituer aux banques commerciales, elles ont pris les risques dans leurs comptes (les fameux QE), elles ont fait rentrer le ver au coeur du système.

Elles n’ont pas drainé le marigot, elles ont décrété qu’il n’y avait pas de marigot.

Alors maintenant on fait quoi ?

S’il n’y a pas de problème, alors il n’y a aucune raison de ne pas remonter les taux maintenant que croissance et plein emploi sont retrouvés. Et c’est exactement ce qu’est en train de faire Powell à la Fed.

Oh il est fort probable que la politique de la Fed fasse dévisser les marchés de 40 ou 50%. Et alors ? Cela ne serait pas inutile, ne serait-ce que pour faire tomber Trump, ne serait-ce que pour montrer qui est le patron.

La question est que se passe-t-il après ?

Normalement, les crises servent à purger le système. Mais il y a bien trop de dettes. Comment purger lorsque plus personne n’est solvable ? Et lorsque plus personne n’arrive à parler vrai.

Nous ne reviendrons pas au monde d’avant.

L’ironique épilogue

Les cycles économiques, financiers, boursiers, commerciaux que nous connaissions ont perdu leur sens : ils ne permettent plus d’expliquer le monde dans lequel nous vivons.

Mon idée est que nous marchons, et fort vite, vers un monde qui s’explique bien mieux, quelle ironie, à partir des cycles soviétiques.

Car même une économie administrée comme l’URSS avait ses cycles, ou plutôt, comme tout le reste, elle avait ses ersatz de cycles.

Il faudrait une lettre entière pour ébaucher le sujet de l’économie soviétique, qui me passionna voilà bien des années.

À gros traits, imaginez un cycle qui suit les grandes phases d’une économie administrée : le Parti décide une politique de grands travaux, débloque des fonds et met les moyens. On se met au travail avec enthousiasme. C’est la période de croissance.

Mais le problème d’une économie administrée vient des décisions arbitraires et autoritaires d’un bureau de 10 personnes, aussi éminentes soient-elles : elles mènent généralement au désastre industriel de grande ampleur. [4]

Imaginez que Lénine, qui a personnellement dirigé la conception du premier plan soviétique, a été capable d’écrire : « Le Communisme, c’est le gouvernement des Soviets plus l’électrification de tout le pays. »

Je peux vous dire qu’on en a construit d’interminables barrages perdus dans la taïga sur la foi de cette phrase de 15 mots. [5]

Alors après la première phase d’euphorie, les problèmes arrivent, les projets s’enlisent et l’économie avec.

Les usines de chaussures à qui l’on a fixé un nombre délirant de paires à produire les fabrique toutes en taille 36… Les usines de casseroles, dont les objectifs sont en tonnes, ne font elles que des marmites de 100 litres.

Tout le monde déprime, sauf la petite élite qui dirige.

Tout ne fut pas mauvais en URSS et je n’aime pas fort les histoires où les gentils font tout bien et les méchants tout mal, mais dans ce cas précis, il n’y a pas grand chose pour rattraper les soviétiques.

Bien sûr nous n’en sommes pas là aujourd’hui.

Mais je vois les milliards que l’on dépense pour concevoir un écran de téléphone un peu plus grand, vaguement plus brillant alors que nous ne savons plus entretenir nos routes et nos chemins de fer… Et ce n’est pas parce que nous préférons un téléphone plus grand à une bonne route mais parce qu’Apple reçoit beaucoup plus d’argent que la SNCF.

Si vous voulez comprendre les cycles à venir, regardez les distributions et restrictions d’argent des banques centrales et la petite élite à qui elles sont destinées.

Jerome Powell a confirmé aujourd’hui sa détermination à monter les taux d’intérêts…

N’entrez pas en bourse maintenant.

Si vous n’êtes pas encore inscrit à la Lettre de l’Investisseur sans Costume, cliquez ici pour découvrir le projet.

Et si ces analyses vous intéressent, sans doute intéresseront-elles aussi vos proches… N’hésitez pas à reproduire, transférer et diffuser ce messages à vos contacts et sur vos réseaux. Ce projet vit grâce à votre bouche-à-oreille.

L’investisseur sans costume

[1] Si vous souhaitez aller plus loin, je vous recommande la lecture de cet excellent article sur la déréglementation : https://www.persee.fr/doc/ecofi_0987-3368_2012_num_105_1_5965.

[2] https://lejournal.cnrs.fr/articles/la-croissance-une-affaire-denergie

[3] Le Glass-Steagall act de 1933, qui séparait les banques de détail et banques d’affaires, fut abrogé en 1999 par Bill Clinton sous l’impulsion du banquier Sandy Weill afin de rendre possible la création de Citigroup, à partir de la fusion de Citicorp et Travelers Group, plus grande société de services financiers de l’époque. Depuis 2012, Sandy Weill prone le retour du Glass-Steagall.

[4] « Le Communisme, c’est le gouvernement des Soviets plus l’electrification de tout le pays. »

Lénine, « Notre situation extérieure et intérieure et les tâches du parti »

[5] Par exemple le barrage de Krasnoïarsk, construit pendant 20 ans au milieu de nulle part et inutile jusqu’à ce qu’on finisse par construire une usine d’aluminium à côté : https://fr.wikipedia.org/wiki/Barrage_de_Krasno%C3%AFarsk

Partager l'article