En mars, l’amortisseur de votre épargne s’est cassé… Gare à la prochaine sortie de route

Ma chère lectrice, mon cher lecteur,

Je retrouve cet article que m’avait envoyé Aude Kersulec sur les fonds monétaires avec qui nous rédigeons Risque & Profit.

Il est important et j’aurais dû vous le faire suivre depuis longtemps, il n’est que temps au moment de clore cette séquence sur l’assurance vie.

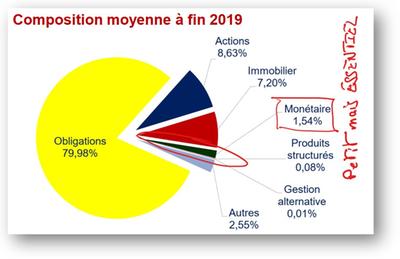

Le « monétaire » c’est cette petite fraction de 1,5 % de votre fonds euros d’assurance vie [1] et plus généralement de la plupart des fonds, que l’on balaie du revers de la main comme négligeable.

Cette poche monétaire est bien plus importante que sa petite taille ne laisse présager : Elle a le rôle essentiel d’apporter la liquidité immédiate au fonds.

Ainsi, c’est dans cette poche que le fonds va puiser pour vous verser votre argent lorsque vous rachetez votre assurance vie. Cela laisse le temps au gérant de vendre des actifs moins liquides, comme des obligations, et d’adapter son portefeuille.

Cela marche comme un amortisseur qui permet de passer les chaos sans risque de casse et permet de fluidifier les rachats et arbitrages. Par exemple, ces fonds monétaires sont essentiels pour amortir la décollecte nette de 7 milliards d’euros depuis 7 mois.

Mais en mars dernier, ces fonds monétaires sont passés au bord de la catastrophe comme observe Aude, ils ont été les premiers à geler et à exiger le sauvetage des banques centrales.

Comme l’observe Aude, votre fonds euros est sens dessus dessous : La partie la plus liquide s’est révélée le moins…

Vraiment ces gens ne savent pas ce qu’ils font et votre argent est une chose trop grave pour le confier à des banquiers et assureurs.

Merci Aude pour ce papier remarquable.

glf

Fonds monétaire : créature zombie

De la dette à très court terme, de la dette à moyen terme, à long terme et bientôt de la dette perpétuelle… La BCE permet tout et rachète tout.

Les taux négatifs dérèglent l’économie ou est-ce les réactions des banques centrales ? On a, en tout cas pendant la crise, frôlé le pire sur les fonds monétaires.

Les taux négatifs ont déjà eu de multiples impacts. Dont celui de favoriser les encours des fonds monétaires, à travers une explosion de la demande.

Explication.

Les fonds monétaires sont des fonds communs de placement qui vont acheter de la dette à très court terme (généralement trois mois) émise par les banques (certificats de dépôts), entreprises (billets de trésorerie/commercial papers) ou Etats (bons du Trésor). Comme c’est un prêt à 3 mois, ce n’est pas très risqué.

En période de taux négatifs, il est devenu, pour certains clients, inintéressant de conserver le cash en cash, c’est-à-dire sur un compte de dépôt à la banque, car beaucoup d’entre elles répercutent ce nouveau coût pour leurs très gros clients, institutionnels et entreprises.

Pour un placement sûr mais très liquide, pour de la gestion de trésorerie, l’alternative a donc été de se tourner vers les fonds monétaires. Les entreprises investissent dedans pour générer de la trésorerie, en lieu et place de les laisser sur un compte de dépôt. C’est-à-dire que ce sont des instruments financiers très liquides et facilement mobilisables.

Le défaut étant un rendement pas très bon, mais toujours meilleur que ce que serait la ponction des banques sur un compte de dépôt.

Ainsi, début 2020, les fonds monétaires français affichent en moyenne un rendement de -0,26 %, contre -0,40 % l’an dernier, selon des données Morningstar. Négatif car les frais de gestion sont supérieurs au maigre rendement permis par le taux de la BCE. À noter qu’aux Etats-Unis, les rendements nets ne sont pas encore descendus en dessous de zéro.

Les fonds monétaires, pas une solution « miracle », mais au moins « pansement ». C’est parce qu’on y perdait moins d’argent qu’ailleurs, que les fonds monétaires ont connu un grand succès. Pensée renforcée, bien sûr par la politique des banques centrales, à offrir des taux négatifs sans aucune perspective d’en sortir.

La hausse des encours sur les fonds monétaires, en 2019 et début 2020, a amené certains gérants à revoir leurs frais de gestion à la baisse pour pouvoir offrir un meilleur rendement.

Une stratégie claire du volume…

… Au détriment de la stabilité. Car quoi qu’on en dise sur la sécurité de ces fonds, quand sont arrivés en mars 2020, le coronavirus et les krachs boursiers, on a frôlé le pire…

Quand il y a crise et panique, tout le monde veut avoir son cash sous son matelas ou sur son compte en banque.

C’est ce qui s’est passé pour les entreprises et les fonds d’investissement qui avaient placé leur cash sur ces fonds monétaires. En une semaine, les demandes de retraits ont approché les 10 % des encours placés. Au pic de la crise, les fonds monétaires ont connu une décollecte record de 46 milliards de dollars sur le mois de mars (le record précédent était de 33 milliards en 2014, et un mois de mars habituel tournait autour de 20 milliards de dollars de retrait). Comment faire face à cette vague de décollecte ?

En temps normal, un fonds monétaire (comme les fonds euros ou beaucoup de fonds actions, obligations d’ailleurs) garde un coussin de liquidités équivalent à environ 5 % de leur encours en cash pour faire face à tout retrait. Là, on était déjà à plus du double, gros danger.

Donc, pour trouver de la liquidité, il leur a fallu se délester de certains de leurs actifs auprès des banques. Avec comme réponse, soit un refus, soit un rachat avec décote. Une première perte conséquente.

Jusqu’à ce que la mère sauveuse intervienne avec son PEPP. En d’autres termes, la Banque centrale européenne a ressorti le bazooka monétaire exceptionnel, pour racheter ce dont le marché ne veut plus, titres de dettes sur lesquels elle devient de moins en moins exigeante.

La confiance est revenue, les mois suivants se sont révélés plus habituels, avec des tendances à la recollecte dès le mois d’avril.

Jusqu’à la prochaine fois où l’on se frottera encore une fois, aux conséquences de ce mur des liquidités.

Aude Kersulec